Голова Національної комісії

з цінних паперів та фондового ринку

Дмитро ТЕВЕЛЄВ

Одним з найбільших розчарувань для гравців фондового ринку є рішення про впровадження акцизу на відчуження цінних паперів (ЦП), яке набуло чинності з 1 січня 2013 р. Для очільників Міндоходів фондовий ринок став мішенню через впевненість у тому, що для ухиляння від оподаткування часто використовують саме його механізми. Очевидно, податківців ввів в оману обсяг зареєстрованих угод з ЦП на вітчизняному фондовому ринку (у 2012 році цей показник сягнув 2,5 трлн гривень, що перевищує обсяг ВВП України). Проте фактична вартість усіх ЦП на вітчизняному ринку в багато разів менша. Вказані обсяги є сукупним результатом операцій з їх купівлі-продажу, які можуть здійснюватися лише з одним цінним папером... понад сотню разів на день.

Про взаєморозуміння та дискусійні моменти Комісії з цінних паперів та фондового ринку з учасниками ринку та іншими відомствами «УК» розповідає голова НКЦПФР Дмитро ТЕВЕЛЄВ.

— Дмитре Михайловичу, торік загальний обсяг випусків емісійних цінних паперів зменшився на 39,87% порівняно з 2011 роком. Практично немає залучення нових коштів через емісію акцій…

— Основним чинником зменшення обсягів емісії стало згортання участі іноземних банківських інститутів у капіталі банків України. Проте наразі ми бачимо, навпаки, збільшення обсягу зареєстрованих випусків акцій: якщо порівнювати з минулим роком, то цей показник підвищився на 10,51 мільярда гривень (більшість із них зареєстровані саме в рамках збільшення статутних фондів). Динаміка обсягів емісії цінних паперів залежатиме від ринкової кон’юнктури й бажання самих емітентів. З огляду на нинішню позитивну динаміку, сподіваємося, що за підсумками 2013-го цей показник вийде на «твердий плюс».

— За оцінками НКЦПФР, найпопулярнішим питанням, щодо якого надходило найбільше скарг упродовж 2012 року (70% від загальної кількості), були порушення прав міноритарних акціонерів менеджментом акціонерних товариств.

— Ситуація, що склалася, — наслідок приватизаційних процесів в Україні. З метою захисту прав акціонерів цього року ми підготували два законопроекти — про впровадження сквіз-ауту (обов’язковий продаж акцій на вимогу мажоритарного акціонера, власника 95% акцій і більше, що дає змогу міноритарію продати свої акції за справедливою ціною) і про похідні позови. Механізм похідного позову полягає в наданні певному учасникові (акціонеру — в цьому законопроекті власникам не менше 5% статутного капіталу) госптовариства права звернутися до суду для притягнення до відповідальності посадових осіб товариства за збитки, завдані підприємству їхніми незаконними діями.

— Як ви оцінюєте здобутки комісії щодо розвитку корпоративного управління в країні?

— Інвестор зацікавлений у впровадженні сучасних правил і стандартів корпоративного управління. Реформа корпоративного управління була розпочата ще навесні 2009 року, з набранням чинності Закону України «Про акціонерні товариства». Ми відстежуємо виконання й дотримання норм закону, а також вдосконалюємо корпоративне законодавство, впроваджуючи ініціативи, спрямовані на дотримання паритету акціонерів, зокрема залучення на ринок сучасних світових практик, у т.ч. введення позиції корпоративного секретаря, можливості заочного проведення загальних зборів акціонерів та ін. Адже якісні корпоративні стандарти мають бути звичайною практикою для акціонерних товариств.

— У жовтні цього року набуде чинності Закон України «Про депозитарну систему», згідно з яким на базі Національного депозитарію України (НДУ) буде створено єдиний у країні Центральний депозитарій. Водночас має запрацювати і Розрахунковий центр. Чи не завадить впровадженню «революційних» жовтневих перемін розпочатий сезон відпусток?

— Комісія підготувала ряд нормативних документів на виконання цього закону. Це Положення про порядок дематеріалізації іменних цінних паперів (вводить новації, пов’язані зі спрощенням обліку ЦП та приведенням нинішніх стандартів депозитарного обліку у відповідність з міжнародними), а також Порядок передачі цінних паперів на депозитарне обслуговування до Центрального депозитарію і Порядок передачі інформації, що міститься в системі реєстру власників іменних цінних паперів, до системи депозитарного обліку. Два останніх документи регламентують передачу стратегічно важливої інформації і, власне, цінних паперів до Центрального депозитарію, який вестиме облік всіх цінних паперів у країні (крім облігацій внутрішньої державної позики та муніципальних). Це має покласти початок процесу створення на базі Національного депозитарію України оновленої установи — Центрального депозитарію. Вже активно триває передача глобальних сертифікатів із Всеукраїнського депозитарію цінних паперів (ВДЦП) до НДУ, і якщо існуюча динаміка, близько 900 випусків на місяць, збережеться, то можна очікувати своєчасного старту роботи Центрального депозитарію. Власність на цінні папери акціонерів, у тому числі держави, повинна бути під захистом чіткої депозитарної системи й Центрального депозитарію.

— Як вплинуло впровадження особливого податку на відчуження цінних паперів (акцизу) на обсяги та структуру торгівлі на біржовому та позабіржовому ринках?

— Складно дати однозначну відповідь хоча б тому, що змінилася база статистики. І будь-які коментарі з цього питання будуть доречними лише за результатами роботи «за новими правилами» принаймні протягом року. Так, обсяги торгівлі певними інструментами, наприклад, векселями, знизилися, але, в той же час, Міністерство доходів і зборів досить гнучко реагує на ситуацію на ринку — вже зараз готові зміни до Податкового кодексу в частині акцизу на цінні папери.

Обсяг біржових контрактів з ЦП протягом січня—квітня 2013 року порівняно з даними за аналогічний період 2012 року збільшився на 49,6% (найбільші обсяги торгів зафіксовані з держоблігаціями — 73,75% від загального обсягу та облігаціями підприємств — 12,07%).

— Акцизний податок на операції з відчуження цінних паперів стягується з українських недержавних пенсійних фондів (НПФ), що знижує дохідність пенсійних активів. Чи виступатиме комісія проти оподаткування пенсійних коштів громадян, які самі піклуються про «додаткову» пенсію на старість?

— На основі аналізу перших місяців після впровадження цього податку можна констатувати наявність певних складнощів для учасників ринку. Нині шукаємо різні варіанти їх подолання, які б задовольнили всі зацікавлені сторони. Але, безумовно, не впровадження акцизу на операції за участю НПФ є найбільшими труднощами сьогодні, адже більшість таких операцій здійснюється на біржовому ринку і не обкладається акцизом. Набагато вагомішим є питання запровадження другого рівня пенсійної реформи. Наразі регулятор ініціює певні зміни в цьому напрямі, що сприятимуть появі нових інструментів та поліпшенню ситуації на ринку в цілому.

— Рік-півтора органи ДПС під час податкових перевірок торговців цінними паперами масово звинувачували їх у невключенні до складу оподатковуваного доходу вартості цінних паперів, придбаних на фондових біржах. Підставою для величезних донарахувань було… невизнання податківцями біржових звітів як первинних документів, що підтверджують витрати за операціями з цінними паперами (хоча це передбачено Податковим кодексом). Подібні звинувачення висувалися й до клієнтів торговців, у тому числі інвестиційних фондів. Чи виправилася ця ситуація нині?

— Комісія не брала участь у таких перевірках учасників ринку податковими органами і знає про них лише з публікацій в пресі, тому ми не можемо чітко говорити про їх результати. Але не можна не визнати, що труднощі з визначенням бази для оподаткування існували. Нині це питання можна назвати врегульованим нормативно. Податковий кодекс доопрацьовуватиметься в частині оподаткування операцій з цінними паперами.

— Чи погоджене Положення про порядок визначення біржового курсу для застосування нульової ставки акцизу? На яку кількість цінних паперів пошириться нульова ставка після набрання чинності нового положення?

— Цей документ оприлюднений і узгоджується Міністерством доходів і зборів, після чого буде переданий Мінфіну. А існуючий підхід до визначення біржового курсу відповідно до нової редакції Положення про функціонування фондових бірж легітимний і правильний. Що стосується його використання для цілей оподаткування, то таке питання коректніше поставити організації, яка приймає рішення з цього питання. Цією нормою можна користуватися за відсутності іншої, ринок же має якось жити...

— Які стимулюючі податкові заходи мають бути вжиті на ринку цінних паперів?

— У багатьох країнах світу активно використовується широкий арсенал податкових преференцій для учасників фондового ринку. В Україні також варто уніфікувати підходи до оподаткування різних інвестиційних інструментів. Для короткострокових операцій фізичних осіб податок повинен бути фіксованим — як з доходу від депозиту, так і з операцій з цінними паперами або нерухомістю протягом року. Якщо інвестиції зроблено на термін понад рік, ставку доцільно знижувати. Якщо інвестиціям більш як три роки — повинна бути нульова ставка, тому що гроші потрапили в економіку і стали ресурсом для її розвитку.

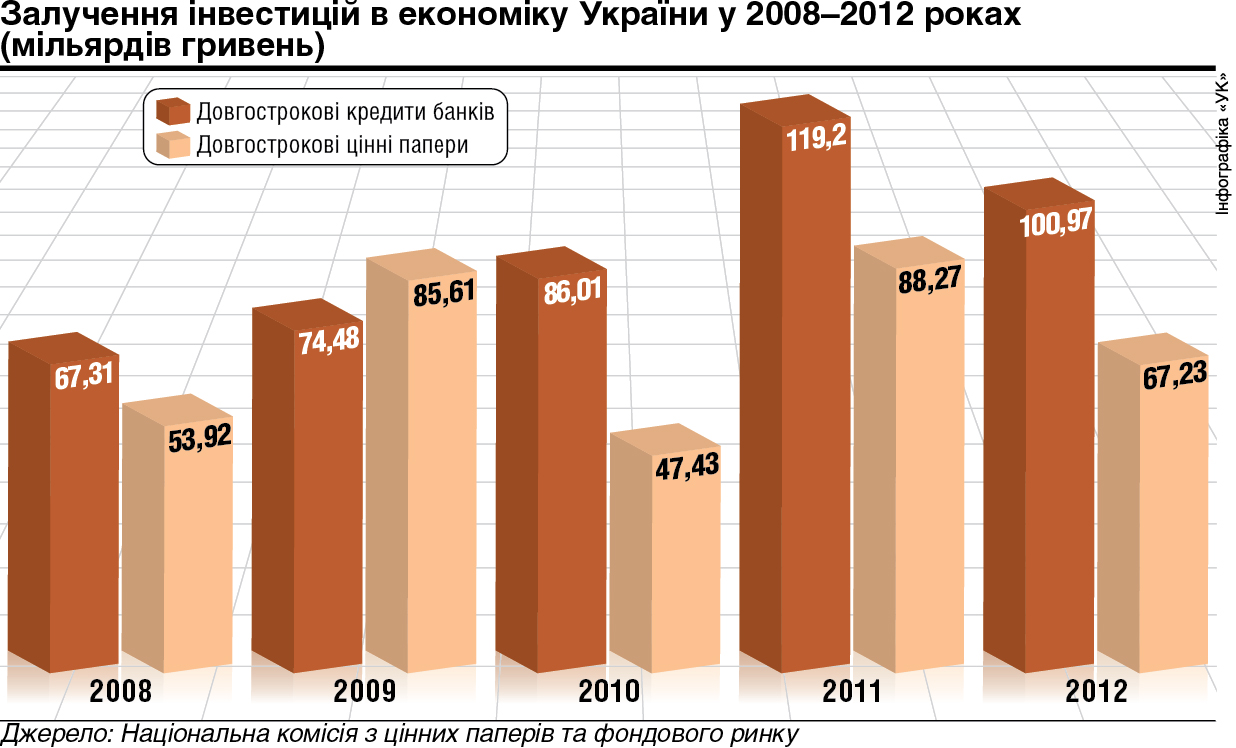

Несправедливо, коли різні інвестиційні інструменти — цінні папери, депозити і нерухомість — по-різному оподатковуються. Якщо людина володіє нерухомістю понад три роки й вирішила її продати, то вона не сплачуватиме податків. Такої преференції для власників цінних паперів немає. Депозити дають гарантований дохід до 25%, але доходи не оподатковуються, що, на жаль, не стимулює українців вкладати гроші в економіку через інструменти фондового ринку. Але ми віримо у позитивні зміни найближчим часом та виконання ринком цінних паперів своєї основної мети — залучення та перерозподілу інвестицій.

Вікторія КОВАЛЬОВА,

«Урядовий кур’єр»

ДОСЬЄ «УК»

Дмитро ТЕВЕЛЄВ. Народився 1959 року. Закінчив 1983 року Донецький держуніверситет, 2002-го — Міжрегіональну академію управління персоналом за кваліфікацією «юрист». Займався юридичним супроводом діяльності вугледобувних підприємств. З 2007 по 2010 роки — керуючий санацією, виконавчий директор акціонерного товариства «Дніпроенерго». У березні 2010 року очолив НКЦПФР.