НОВОВВЕДЕННЯ

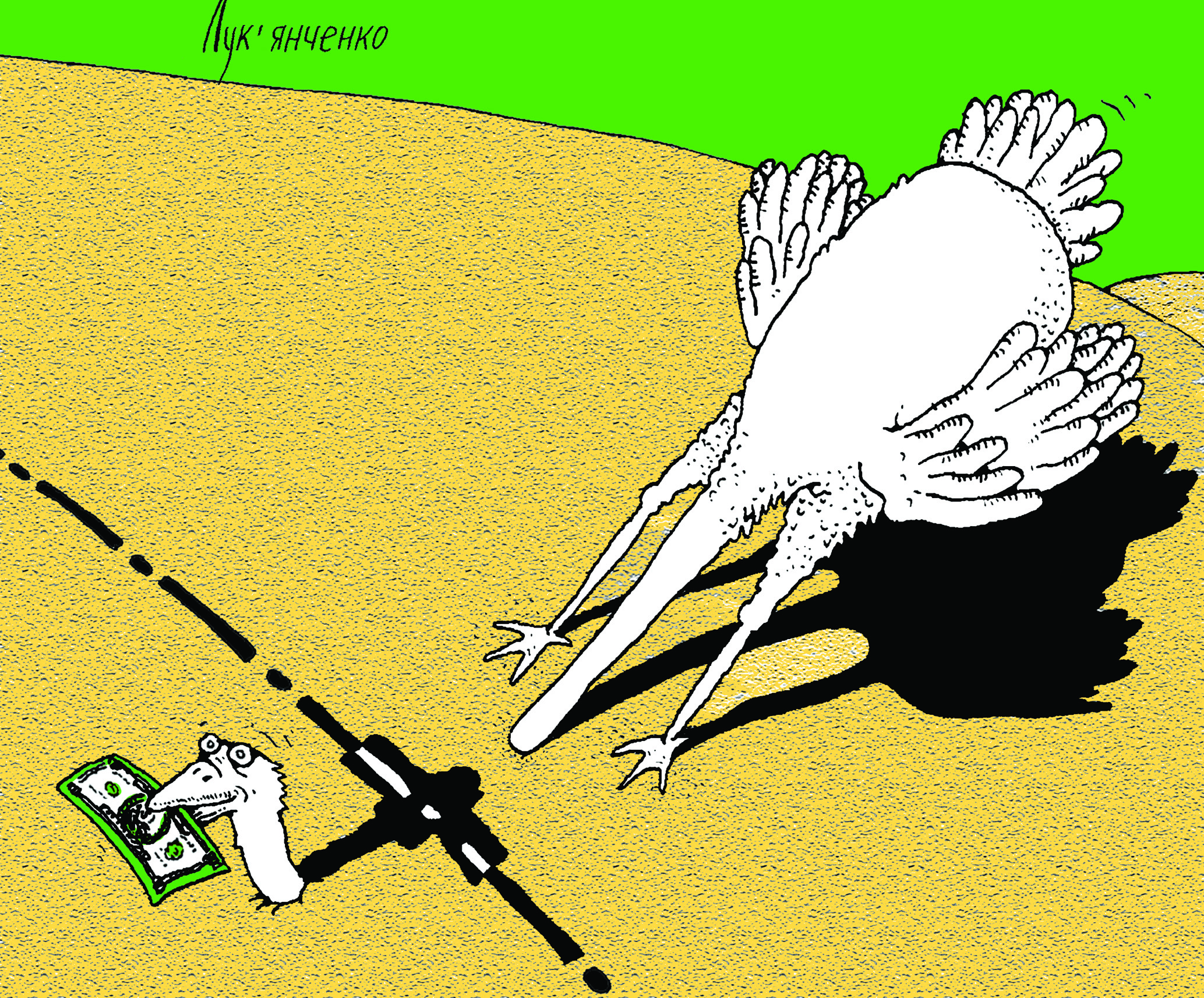

Грошові перекази з-за кордону на суму до 150 тисяч гривень конвертувати не доведеться

Днями в Україні почали діяти нові правила переказу коштів з-за кордону. Згідно з постановою Національного банку №208 від 6 червня 2013 року «Про порядок зарахування гривневого еквівалента від продажу надходжень на користь фізичних осіб із-за меж України», валюта обов’язково конвертується, тобто обмінюється на гривні.

У розміщеному в щомісячному додатку до журналу «Вісник Національного банку України» тексті документа зазначено, що «…під час здійснення обов’язкового продажу на міжбанківському валютному ринку України надходжень із-за меж України в іноземній валюті на користь фізичних осіб (резидентів і нерезидентів) у випадках, передбачених нормативно-правовими актами Національного банку України щодо порядку виплати переказів із-за кордону фізичним особам, уповноважений банк здійснює зарахування гривневого еквівалента від продажу таких надходжень на поточний рахунок фізичної особи в гривнях, відкритий в уповноваженому банку, який здійснив продаж іноземної валюти». Якщо той, хто отримує переказ, має в цій фінансовій установі рахунок в іноземній валюті, тут повинні будуть відкрити йому гривневий рахунок. Договір про останній укладуть при першому зверненні особи до установи. Якщо фізична особа не має в банку рахунків, банк зарахує їй гривні на окремий спеціальний аналітичний балансовий рахунок до часу звернення фізичної особи у фінустанову для відкриття поточного рахунку в гривнях.

Про плюси і мінуси цього нововведення «УК» поцікавився в експертів і дізнався, кому ж «світять» плюси, а кому мінуси.

Виграють не громадяни

Старший аналітик Міжнародного центру перспективних досліджень Олександр Жолудь уточнив, що постанова НБУ зобов’язує банки переводити перекази в гривні виключно фізичним особам за встановленим курсом валют. А щоб говорити про позитив чи негатив, експерту насамперед потрібні деякі статистичні дані. А саме — що до цього відбувалося з переказами громадян. Статистика з такого питання має бути в Нацбанку. Але через те, що до вищезгаданої постанови це питання не було гарячим, відповідних даних не публікували.

Якщо, за його словами, припустити, що значна частина переказів — це перекази заробітчан, які надсилають гроші своїм родинам, котрі не мають інших джерел для існування, то такі кошти майже одразу переходять у гривні. Адже саме за останні в Україні купують продукти і послуги. Відповідно, якщо більшість населення одразу й повністю обмінювала отриману іноземну валюту в національну, то в такому разі якогось істотного впливу нововведення не матиме. Якщо ж виявиться, що значну частину надходжень фізичні особи не обмінювали, — зберігали на депозитах чи деінде, — то вплив буде.

Олександр Жолудь вважає постанову НБУ некоректною: якщо людина хоче обміняти валюту, вона повинна мати змогу зробити це за власним бажанням. Загалом Нацбанк шукає способів збільшення валютних надходжень у країну і відповідно зменшення валютного відтоку. Якщо припустити, що раніше частина цих грошей зберігалася в приватному секторі в іноземній валюті, то тепер, коли буде такий обмін, НБУ зможе викуповувати її. Люди зберігатимуть кошти в гривнях, а Нацбанк відповідно матиме додаткове джерело валютних надходжень.

Старший партнер адвокатської компанії Ростислав Кравець зробив категоричний висновок: виграють не громадяни. Згідно з постановою НБУ, кошти, які переказують фізичним особам з-за кордону, банки зобов’язані видавати лише в гривнях. Тобто, за його словами, ці кошти фактично за комерційними курсами банки конвертуватимуть і отримуватимуть з цього значний прибуток. Таким чином комерційним банкам укотре дали змогу заробити. Крім того, вважає Ростислав Кравець, формуватиметься великий тіньовий сектор, який займатиметься саме переказами і країна отримуватиме менше надходжень.

Порушуються права

Щоправда, президент Асоціації українських банків Олександр Сугоняко не погоджується з попереднім експертом у тому, що комерційні банки зможуть чимало заробити на цьому. Адже відкриття рахунку і конвертаційні операції, за його словами, — це незначні для банків доходи. Головна проблема не в тому, що банки матимуть з цього якийсь зиск, а в тому, що люди можуть втрачати вартість своїх заощаджень у разі девальвації національної валюти — зниження її курсу. Тобто реально людині законним шляхом надсилають одну суму у валюті, а вона, маючи на рахунку конвертовану в гривні валюту, у разі девальвації отримає її менше. Отже, порушуються права громадянина, якому пересилають кошти з-за кордону. Це його власність, і розпоряджатися нею — конвертувати чи ні — він повинен на власний розсуд.

Президент асоціації додає: якби такі нововведення відбувалися в стабільних економічних умовах без ризику девальвації, Україна могла б накладати на банки такі зобов’язання, технологічно в цьому є смисл. Це, до речі, практикують у деяких країнах. А в нашій державі, упевнений він, нині влада намагається перекласти економічні проблеми на плечі людей.

Щодо активізації використання інших каналів передачі грошей Олександр Сугоняко зауважив, що існують перекази не через банки, а через платіжні системи, які поєднують Європу з Україною, і неофіційні канали. Особливої їх активізації він не очікує. Також варто враховувати, констатував президент асоціації, що відповідно до постанови обов’язкова конвертація валюти в гривні з відкриттям гривневого рахунку має здійснюватися на суму еквівалентом понад 150 тисяч гривень. Якщо сума менша — то ні. А заробітчани за один раз такі суми нечасто пересилають, вони переказують менші суми.

Тобто, зважаючи на те, що заробітчани не переказують таких великих сум в Україну, отримувач переказу з-за кордону зможе отримувати надіслані йому кошти в іноземній валюті. У цьому під час спілкування з журналістами запевнила і заступник голови НБУ Віра Ричаківська. Таким чином, громадяни, яких дезорієнтували деякі ЗМІ інформацією про те, що отримувати валютні перекази з-за кордону стане неможливо, можуть заспокоїтися.