Кабмін повернув 30-процентний норматив дивідендів для підприємств із держчасткою, який збільшив 1 квітня цього року до 50%. Це базовий норматив відрахування частини прибутку, що спрямовується на виплату дивідендів за результатами фінансово-господарської діяльності в 2013 році і стосується підприємств, у статутному капіталі яких є корпоративні права держави. Таке рішення закріплено в урядовій постанові від 30 квітня.

Це суто фіскальне рішення зумовлене наслідками недолугої схеми приватизації, яка застосовувалася багато років і призвела до формування значної кількості «баластних» міноритарних пакетів акцій у власності держави.

«Зрозуміло, що корпоративних прав у держави не вистачає, щоб забезпечити прийняття рішення про виплату дивідендів у таких акціонерних товариствах (АТ), а продати ці пакети за пристойні гроші практично неможливо, бо корпоративний контроль у них сформовано без таких пакетів акцій. Отже, державі залишається лише законодавчий примус», — пояснює «УК» голова ради Української асоціації інвестиційного бізнесу (УАІБ) Дмитро Леонов.

«Зрівнялівка» заважає реінвестуванню

«Крім того, приватні акціонери також не зможуть ефективно добровільно залишити належні їм дивіденди в розпорядженні АТ, інвестувавши їх в акції, оскільки податкове законодавство звільняє реінвестицію дивідендів від податку лише в разі здійснення її всіма акціонерами із збереженням їх часток у статутному капіталі «акціонерки» (на що держава, зрозуміло, не піде, бо хоче отримати гроші у бюджет). Отже, приватні акціонери втратять на податках», — зауважує Дмитро Леонов.

Така «зрівнялівка» зводитиме нанівець у кризових умовах фінансовий менеджмент в АТ та управління реінвестуванням прибутку й фінансування діяльності підприємств. Отже, на акціонерні товариства з дрібною участю держави очікує новий етап ескалації приховування прибутків, що не тільки не дасть бажаних дивідендів, але й зменшить надходження від цих підприємств у бюджет з податку на прибуток.

«Ринок вимагає від АТ зваженого рішення щодо кількості коштів, спрямованих на виплату дивідендів, на розвиток тощо. Ручне керування (а саме так значною мірою керуються державні АТ), у жодному разі не має стосунку до дивідендної політики. Нині тільки корпоративне управління в АТ згідно із загально прийнятними принципами має визначати розмір відрахувань», — констатує директор з корпоративного управління компанії Sigmableyzer Діана Смахтіна. За її словами, АТ з державною часткою найчастіше порушують логіку формування та прийняття рішення органів управління. Рішення про 30% базового нормативу — саме такий приклад.

Долати причини, а не наслідки

Якою ж має бути дивідендна політика держави щодо підприємств із державною часткою у капіталі та приватних? Насамперед необхідно дотримуватися принципу рівноправності всіх суб’єктів права власності, незалежно від того, чи це держава чи приватна особа. Після сплати податків питання розподілу чистого прибутку це суто предмет корпоративних відносин і реалізації права власності на його частку та прийняття рішення про його використання.

Держава в цих відносинах має виступати лише як один і власників корпоративних прав на рівних з усіма іншими акціонерами засадах. «Примусове обмеження прав власників на прийняття рішень щодо їх власності неприпустиме», — вважають аналітики.

У тих АТ, де держава має достатню кількість корпоративних прав, вона повинна ухвалювати рішення на загальних підставах та вилучати хоч увесь прибуток (у цьому разі подальше існування та можливість розвитку таких акціонерних товариств залишиться на сумлінні чинного уряду). Зрозуміло, що це право власника, а його міркування — його справа. Хоча, на думку голови ради УАІБ, держава — це не органи влади, а народ України. Відповідно, державне майно (зокрема частки в АТ) належать йому. Тому за управлінням державними корпоративними правами та прийняттям рішень уповноваженими державою особами має бут встановлений незалежний громадський контроль із залученням незалежних економічних експертів.

Також у дивідендній політиці експерти рекомендують державі в окремих випадках долати причини, а не наслідки. Вона має продати свої міноритарні пакети акцій. Для цього слід прискорити ухвалення закону про обов’язковий викуп контролюючими акціонерами міноритарних пакетів акцій, можливо, піднявши «планку» визначення рівня такого контролю до 90%+1 акція (з урахуванням усіх пов’язаних осіб та осіб, що діють спільно). До речі, запобігти ухиленню від виконання такої норми контролюючими акціонерами міг би допомогти механізм фінансового моніторингу їхньої діяльності. Інформації, якою володіє Держфінмоніторинг, достатньо для того, щоб виявити приховані зв’язки між групами акціонерів для визначення їхньої спільної діяльності.

Зрозуміло, що економічна модель, яка складалася десятиріччями в Україні, не сприяє дивідендній політиці та поліпшенню інвестиційного іміджу України. Настав час для втілення найкращих світових практик у корпоративному управлінні компаній.

ДОВІДКА «УК»

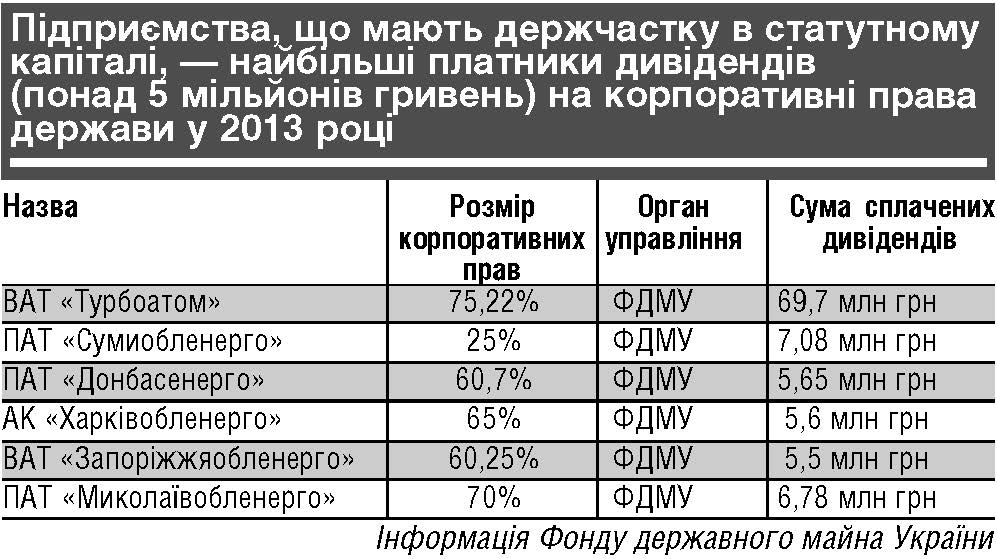

За інформацією Фонду державного майна України (ФДМУ), за 2011 рік надходження дивідендів до державного бюджету від 101 підприємства з держчасткою становили понад 588,1 мільйона гривень, від 118 підприємств за 2012-й — 575 мільйонів гривень. Минулого року ФДМУ обраховував дивіденди, які сплатили 68 підприємств, що перебувають виключно у його управлінні: сума перерахованих дивідендів на державні корпоративні права становить 125,16 мільйона гривень.

КОМПЕТЕНТНО

«Дотримуватимемося міжнародної практики»

Анатолій АМЕЛІН,

Анатолій АМЕЛІН,

член Національної комісії

з цінних паперів та фондового ринку:

–— Міжнародна практика свідчить, що дивідендну політику будь-яких підприємств мають визначати виключно його власники, і ми вважаємо такий підхід правильним. Тому, звісно, в тих акціонерних товариствах, де понад 50% капіталу перебуває у власності держави, дивідендну політику має визначати саме держава. У приватних товариствах її мають диктувати акціонери таких товариств. До речі, рішення про сплату дивідендів приймається простою більшістю голосів, тобто 50%+1 акція.

Водночас вважаю, що обов’язковий, закріплений на законодавчому рівні розподіл прибутку на дивіденди у акціонерних товариствах із часткою держави менш ніж 50% недоцільний, оскільки може призвести до вимивання обігових коштів, адже бізнес кожної компанії перебуває на різних етапах розвитку та має власну специфіку. Заважаючи на те, що акціонери визначають стратегію підприємства, вони мають визначати і дивідендну політику, адже це не законодавче, а корпоративне питання.