ПРОБЛЕМА

Підприємства стикаються з юридичною колізією врахування від’ємного значення оподаткування минулих податкових періодів

Олександр ОХОТА

для «Урядового кур’єра»

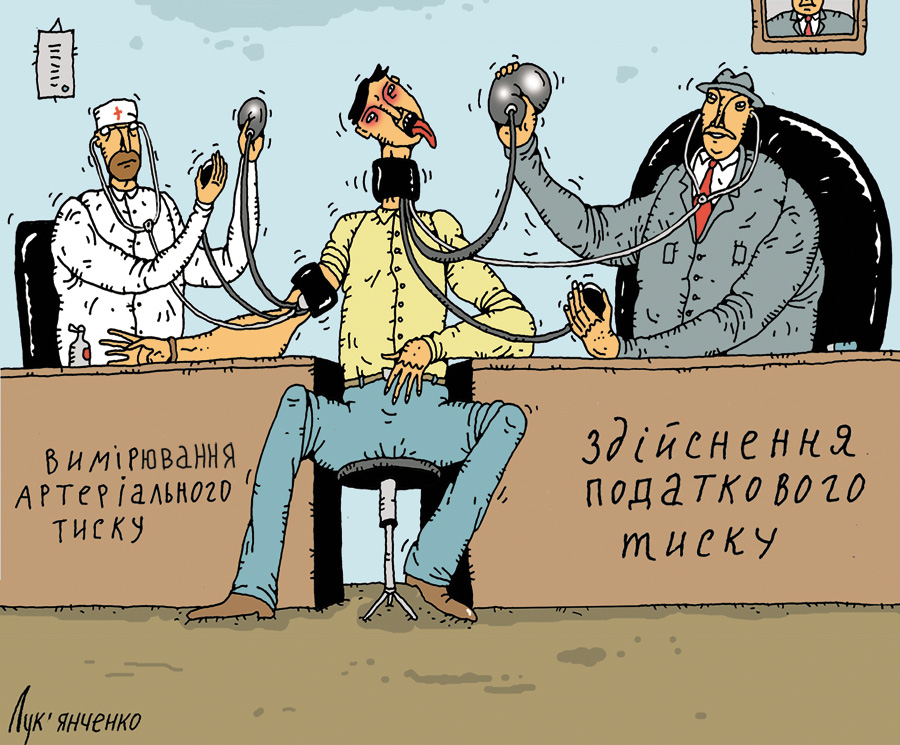

Процес однобічного тлумачення податковими органами норм Податкового кодексу України (далі — ПКУ) щодо порядку включення збитків минулих періодів до декларацій з податку на прибуток підприємств за ІІ квартал 2011 р., і, як наслідок, винесення ними рішень щодо заниження об’єкта оподаткування юридичними особами набувають у нашій державі глобального характеру. Зрозуміло, кількість звернень останніх до адміністративних судів теж зростає.

Податкова переправа

Сутність такого вселенського конфлікту полягає в тому, що з початку набрання чинності положень нового ПКУ (1 січня 2011 р.) Державна податкова служба України (ДПСУ) вирішила започаткувати і нові правила гри щодо звітності, розтлумачивши їх офіційно, та, зрозуміло, по-своєму. Так, наприклад, у відомому листі ДПСУ від 8 вересня 2011 р. керівництво вказало на помилкове розуміння окремими платниками податку норм ПКУ. «Позиція ДПСУ полягає в тому, що видатки ІІ кварталу платникам слід переносити на суму збитків, отриманих лише в І кварталі 2011 р., без урахування негативного значення попередніх років», — йдеться в одному з листів.

Слід зазначити, що в Україні, як за старим податковим законодавством, так і за новим ПКУ, переносити збитки на майбутні періоди дозволено. Так, у кодексі чітко прописано, що збитки, які накопичуються протягом року, переносяться на І квартал наступного року. Однак норма, на яку посилається у своїх листах ДПСУ, виписана у перехідних положеннях ПКУ. У ній зазначено, що збитки переносяться з першого кварталу на другий. Практичний сенс цієї норми в тому, що Розділ 3 ПКУ «Податок на прибуток підприємств» набрав чинності з 1 квітня, а не з 1 січня 2011 р., як увесь кодекс, і тому треба було передбачити норму, яка дозволяє переносити збитки зі «старого» законодавчого поля до нового.

Збитки 2010 р. перейшли, за старим законодавством, у І квартал 2011 р. ДПСУ інтерпретує цю норму як фактичне скасування перенесення збитків, накопичених на кінець 2010 р., у ІІ квартал 2011 р. На думку податківців, про збитки минулих років треба забути взагалі. У що таке трактування ДПСУ виливається для платників податків на ділі, здогадатися неважко. Адже збитки самі по собі не можуть кудись зникнути згідно з принципами послідовності й безперервності податкового та бухгалтерського обліку.

Як зазначає керуючий партнер, адвокат юридичної та консалтингової компанії GP Advisors Анатолій Гасюк, бухгалтерський облік та фінансова звітність здійснюються на принципах повного висвітлення, послідовності, безперервності нарахування та відповідності доходів і витрат, а також превалювання сутності над формою. Податковий облік підприємства ведуть щодня на основі аналізу первинних документів і цим нехтувати в жодному разі не можна. «Податківці кажуть підприємцям: «Можете показувати свої збитки лише починаючи з 1 квітня 2011 р. А що робити зі збитками попередніх періодів? Рецептів немає. Тож що буде з компаніями в такому разі, не-відомо», — обурюється адвокат. Керівники тисяч підприємств вирішують ці суперечки в адміністративних судах. Зокрема так сталось і з ТОВ «Цехаве Корм Лтд», інтереси якого у судах представляв Анатолій Гасюк. Усе почалось із того, що Державна податкова інспекція у Печерському районі м. Києва винесла податкове повідомлення-рішення про сплату Товариством податку на прибуток на понад 300 тис. грн у зв’язку із заниженням об’єкта оподаткування внаслідок перенесення збитків минулих податкових періодів.

Товариство категорично не погодилося з цим і подало заперечення та скарги за процедурою адміністративного оскарження, які, як і слід було очікувати, не вирішили справи. Адже податківці щоразу посилались на дослівне тлумачення пункту 3 Розділу ХХ Перехідних положень ПКУ. Останній нібито дає підстави вважати, що до складу ІІ кварталу 2011 р. включається виключно від’ємне значення об’єкта оподаткування, отримане суб’єктами господарювання за результатами господарської діяльності за І квартал 2011 р. (без урахування від’ємного значення, що увійшло до складу І кварталу 2011 р. з 2010 р). Тож товариство змушене було подати позов в Окружний адміністративний суд м. Києва.

Джерело права — Європейський суд

Засідань суду у цій справі було три. Юрист ТОВ «Цехаве Корм Лтд» О. Копійка та адвокат А. Гасюк для захисту інтере?сів позивача звернулися у процесі судового розгляду справи до позитивної практики Європейського суду з прав людини, за якою деякі справи платників податків проти держави вирішувалися саме на їх користь. Треба визнати, що ipso iure (лат. в силу самого права), принцип верховенства права, який закріплено у ст. 8 Конституції України, є одним із фундаментальних принципів будь-якого демократичного суспільства. Оскільки рішення Європейського суду з прав людини є джерелом права на території України, то суд, який розглядав справу (суддя Н. Блажівська), не проігнорував такі доводи представників, і, як наслідок, під час винесення рішення у справі взяв їх до уваги.

На думку представників компанії, правосуддя у справі здійснювалося на засадах верховенства права, із забезпеченням учасникам процесу права на справедливий суд, що сьогодні є великою рідкістю. А суд (суддя Наталія Блажівська) був незалежним і безстороннім, що теж у нинішніх реаліях, на жаль, виняток із суцільної несправедливості у питаннях боротьби суб’єктів господарювання у відстоюванні своїх конституційних прав із податковими органами. Слід зазначити, що на бік ТОВ «Цехаве Корм Лтд» також стала Європейська Бізнес Асоціація, яка скерувала до ДПСУ свій запит із проханням пояснення врахування від’ємного значення оподаткування минулих податкових періодів фірми.

Заслухавши пояснення сторін і дослідивши докази, 24 квітня 2012 року Окружний адміністративний суд м. Києва під головуванням судді Наталії Блажівської виніс рішення, яким повністю задовольнив позов ТОВ «Цехаве Корм Лтд», а податкове повідомлення-рішення ДПІ у Печерському районі м. Києва від 29 листопада 2011 року №000819 1504 про сплату податку на прибуток у розмірі 300 274 грн скасував. Усі зацікавлені цією справою і рішенням суду можуть переглянути повний текст рішення на сайті Єдиного державного реєстру судових рішень, зазначає керуючий парт?нер, адвокат GP Advisors Анатолій Гасюк. Як він зізнався, вибороти таке рішення в межах України з урахуванням реалій сьогодення, на жаль, складно. «Я закликаю всіх підприємців звертатись до суду для захисту своїх законних прав і свобод, бо в демократичній, правовій державі, якою Україна себе проголосила згідно зі ст. 1 Конституції України, сутність має превалювати над формою, як і право над законом», — підсумував він.

КОМЕНТАР

Краще керуватися досвідом ЄС і Великобританії, аніж Парагваю і Гватемали

Анна ДЕРЕВ’ЯНКО,

виконавчий директор

Європейської Бізнес Асоціації:

— Проблема врахування платниками податків збитків минулих років уже тривалий час стоїть на порядку денному Асоціації. До нас звертається чимало компаній з проханням допомогти у вирішенні цього питання. Новий Податковий кодекс, на який покладали великі надії платники податків, вочевидь, недостатньо зрозуміло закріпив правила перенесення збитків минулих податкових періодів, принаймні для податківців.

Чому це питання є настільки актуальним для бізнесової спільноти?

По-перше, тому що неоднозначна, як виявилося, законодавча база для регулювання перенесення від’ємного значення об’єкта оподаткування з минулих періодів укупі з досить спірною практикою податкових органів створює напругу та невизначеність у відносинах бізнесу з податківцями, що має, вочевидь, прямий не надто позитивний вплив на настрої інвесторів та економіку країни.

По-друге, відсутність можливості враховувати збитки, понесені за результатами минулих податкових періодів, несе в собі ризик фактичної утрати інвестиційних витрат. Це стосується також ситуації, якщо податківцями будуть введені певні обмеження — часові або кількісні, на перенесення збитків. Потенційно, бізнес змушений буде сплачувати податок на прибуток навіть за відсутності прибутку. Це суперечить нормам ведення бізнесу і економічній раціональності та демонструє відсутність збалансованого підходу до формування фіскальної політики держави. У свою чергу, я можу впевнено сказати, що бізнес готовий докласти всіх зусиль, аби співпрацювати з державою для вирішення цього гострого питання.

Яскравим прикладом актуальності цієї проблеми є міжнародний досвід врахування збитків попередніх років при визначенні об’єкта оподаткування податком на прибуток. Наразі, Україна стоїть на одному рівні з Парагваєм та Гватемалою, адже в цих країнах переносити збитки минулих податкових періодів неможливо.

Водночас, наприклад, податкове законодавство Великобританії та більшості країн ЄС або зовсім не запроваджує жодних часових обмежень або заперечень при переносі збитків минулих років, або застосовує досить гнучкий підхід для реалізації права компаній переносити витрати. Примітно, що північний сусід України — Росія, економічна модель якої також проходить перехідний період становлення, визначила термін у 10 років, у рамках якого дозволяється переносити збитки минулих періодів без жодних інших обмежень. Окрім того, в Російській Федерації строкове обмеження у 10 років не поширюється на платників податків, які користуються перевагами вільних економічних зон. Висновки, я вважаю, говорять самі за себе.