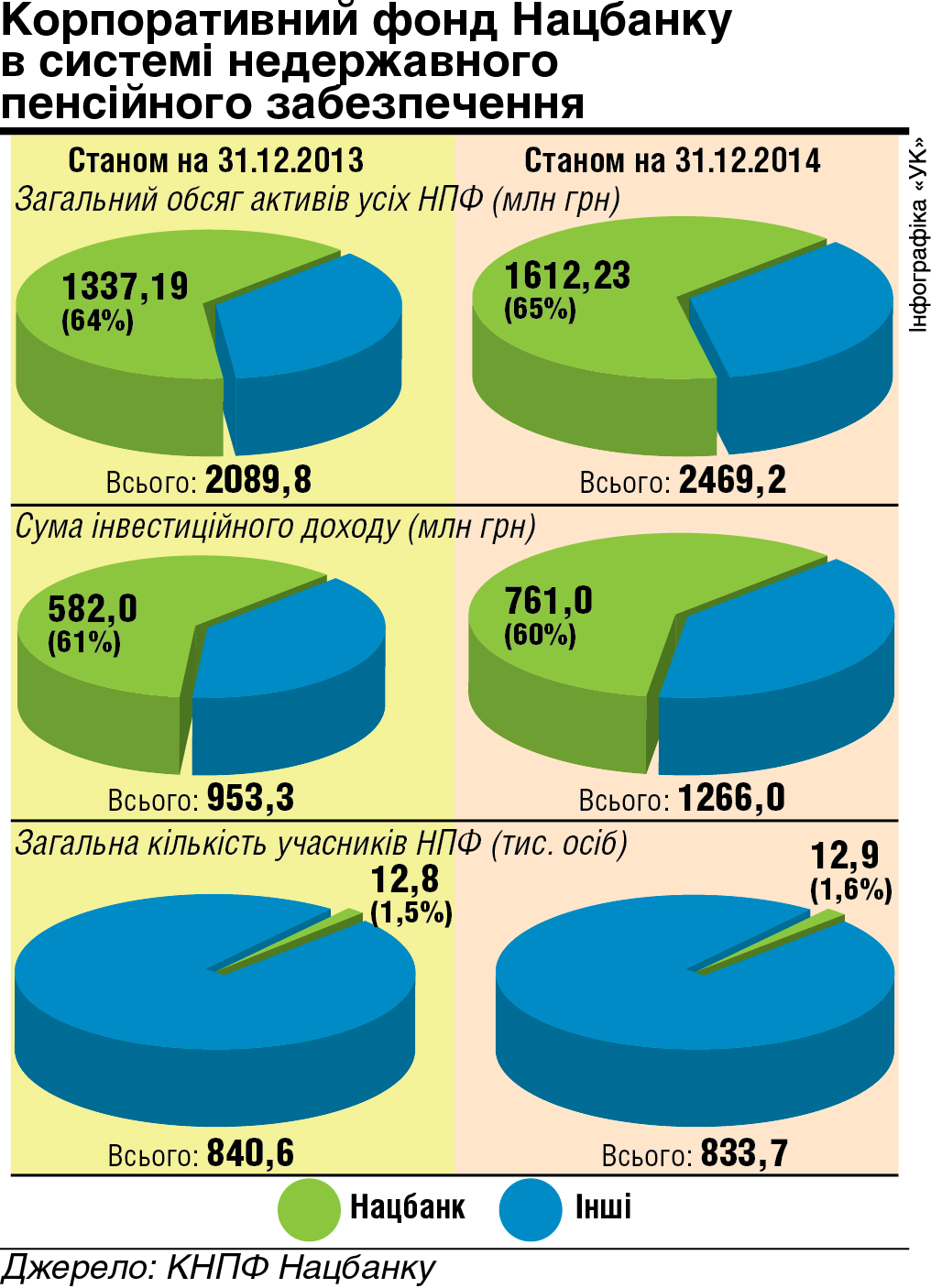

Найбільший корпоративний недержавний пенсійний фонд (НПФ) України належить співробітникам Нацбанку. Таким він став завдяки високим зарплатам учасників фонду та гарантованій платоспроможності роботодавців — НБУ та пов’язаних із ним структур. Здавалося б, за долю «банківського» фонду можна бути спокійними. Але його попередні керівники залишили нинішньому керівництву фонду та Нацбанку важку спадщину: з фонду виведено активи на сотні мільйонів гривень.

Порушення в інвестиційній декларації фонду було виявлено в результаті внутрішнього розслідування регулятора. Рада НБУ в доповідній торік у квітні заявила про те, що майже 60% чистих активів НПФ Нацбанку розміщено у неліквідні та збиткові фінансові інструменти. Глава Нацбанку Валерія Гонтарева звільнила торік у жовтні директора НПФ Олега Макаренка.

Підступні схеми

Наприкінці травня Нацкомісія з цінних паперів та фондового ринку України (НКЦПФР) оскаржила в апеляційному суді постанову окружного адміністративного суду Києва щодо легітимності ліквідації ТОВ «Тріумф» (Київська область) і ТОВ «Мік Мега» (Київ) шляхом перетворення їх у приватне акціонерне товариство. Керівництво корпоративного НПФ Нацбанку має намір клопотати, щоб його залучили до цієї справи як третю сторону, оскільки фонд як власник облігацій названих компаній вважає, що «акціонування» компаній фіктивне. Його ініціювало попереднє керівництво фонду (працювало до жовтня 2014 року), це спроба названих емітентів уникнути виконання боргових зобов’язань. У результаті фонд втрачає контроль над господарською діяльністю підприємств та їхнє заставне майно (побудоване за рахунок коштів Пенсійного фонду і його вкладників).

Позов «Мік Мега» і «Тріумфу» Окружний адміністративний суд Києва розглянув блискавично швидко. 23 квітня представники компаній звернулися до нього із проханням розглянути його у стислі терміни (така можливість передбачена у Процесуальному кодексі), посилаючись на зобов’язання перед НПФ НБУ із продажу акцій, які необхідно терміново виконувати. Суддя Євген Аблов на 27 квітня призначив перше засідання, а 30 квітня виніс рішення на користь цих компаній, зобов’язавши НКЦПФР зареєструвати випуски акцій. Якщо фонд не укладе договорів, то загальна сума штрафів за п’ятьма договорами становитиме для нього 75 мільйонів гривень.

«У схемі фіктивного акціонування використано приховану конвертацію облігацій в акції, не передбачену проспектом емісії облігацій. У цій схемі, крім двох названих компаній, також беруть участь компанії-пустушки, які продавали облігації: «Сонет» і «Ековіте» та завод з випуску мідного порошку «Електрохімпром», — розповідає директор департаменту з управління діяльністю корпоративного НПФ НБУ Олег Курінний.

Попереднє керівництво фонду через купівлю облігацій фактично фінансувало green field проекти (підприємства, які побудовані з нуля), що суперечить принципам роботи пенсійних фондів. Оскільки на момент першого та наступних періодів купонного доходу грошових надходжень від операційної діяльності на цих підприємствах було недостатньо, додатково випускали облігації, які фонд і викуповував. За рахунок цих коштів компанії виплачували проценти. Так будувалася фінансова піраміда за рахунок штучного підтримання платоспроможності підприємств коштами НПФ Нацбанку.

Коли емітенти стали не в змозі обслуговувати свій борг перед НПФ, і він вирішив забрати їхнє заставне майно, з’ясувалося, що перед звільненням колишній директор фонду Олег Макаренко уклав попередні договори. Згідно з ними, фонд після акціонування п’яти ТОВ продає свої облігації і того самого дня купує акції. Так з основного кредитора(!) він перетворюється на... міноритарного акціонера. Ситуація з НПФ Нацбанку свідчить, що нечисті на руку ділки можуть вивести гроші з пенсійного фонду, майже не порушуючи закону, а лише інвестиційні принципи. І як показує практика, запущені шахраями схеми досить нелегко зупинити в судах. Так, Апеляційний суд м. Києва, до якого НКЦПФР подала скаргу, не зміг захистити пенсійні внески громадян від їх примусового обміну на акції, вартість яких нульова. Тому НПФ Нацбанку подав касаційну скаргу до Вищого адміністративного суду на рішення Апеляційного суду, яке зобов’язувало НКЦПФР зареєструвати випуски фіктивних акцій. На підставі скарг було відкрито касаційне провадження і призупинено рішення Апеляційного суду.

Оборудки зацікавили СБУ

Спритні оборудки попереднього керівництва НПФ Нацбанку зацікавили і СБУ. У лютому цього року там порушено кримінальну справу щодо розтрати грошових коштів колишніми посадовими особами НПФ Нацбанку. Вони перерахували на рахунки деяких комерційних структур понад 600 мільйонів гривень, а на ці кошти купували цінні папери з ознаками фіктивності. «УК» спрямував офіційний запит до СБУ, прокуратури України щодо того, на якому етапі розгляду перебувають ці справи, і планує інформувати громадськість про перебіг цього розгляду.

«Карна справа, відкрита СБУ за фактом зловживань із коштами НПФ Нацбанку, свідчить про те, що ефективного механізму захисту системи НПФ від фіктивних та сміттєвих цінних паперів немає (вони становлять 10—15% у загальному обсязі ринку). Це відлякує потенційних інвесторів від цього ринку», — вважає головний аналітик рейтингового агентства «Експерт-Рейтинг» Віталій Шапран.

НКЦПФР півроку тому ухвалювала нормативні документи з визначення фіктивності емітента. Такими визнано 26, але насправді їх більше. Як триватиме очищення від них і яку загорожу між фіктивним і реальним ринком регулятор ставитиме, залежить від його співраці з учасниками ринку.

Три в одному

Деякі експерти вважають, що основною причиною шахрайства в НПФ Нацбанку став його «особливий статус».

«НПФ Нацбанку — єдиний НПФ (з 76. — «УК»), одноосібний засновник якого здійснює його адміністрування, управління активами, їхнє зберігання. Тож не працює один із принципів захисту пенсійних активів — розмежування функцій обслуговуючих фонд компаній», — зазначає директор Національної асоціації НПФ України і адміністраторів недержавних пенсійних фондів Тетяна Шевкун.

У Нацкомфінпослуг також вважають, що «незалежно від того, чи будуть дії посадових осіб КНПФ НБУ визнані протизаконними, поєднання всіх ключових функцій управління внаслідок надання особливого статусу цьому фонду підвищують інституційні ризики у його діяльності».

«Будь-які особливі умови функціонування фінустанов (зокрема НПФ), які суперечать загальноприйнятій у світі практиці та нормам загального законодавства, що ведуть до збільшення ризиків та зменшення контрольованості, потрібно скасувати. Слід дотримуватися в діяльності та держрегулюванні НПФ норм законодавства про недержавне пенсійне забезпечення, яке на момент ухвалення у 2003 році міжнародні експерти визнали як таке, що відповідає найкращим світовим практикам, — підкреслює голова ради Української асоціації інвестиційного бізнесу Дмитро Леонов.

«Порівняно з іншими недержавними пенсійними фондами наш фонд має єдину відмінність: закон дозволив НБУ об’єднати в одній особі, додатково до адміністрування та управління активами, ще й функції зберігача, — сказав новий керівник НПФ Нацбанку. Тобто в разі створення свого корпоративного НПФ будь-який банк може самостійно управляти активами такого фонду та адмініструвати його. Під час створення фонду НБУ функції зберігача не було передано незалежному зберігачеві тільки через конфлікт інтересів: Нацбанк як регулятор банківської системи міг контролювати комерційний або державний банк. Тому така модель стала компромісним варіантом. Фонд НБУ готовий віддати функцію зберігання активів, але наївно сподіватися, що це гарантія відсутності зловживань у будь-якому фонді в майбутньому. До того ж зберігач може виявити порушення постфактум, після того, як договір укладено, і виправити ситуацію можна тільки через суд. Це довго і дорого».

НПФ Нацбанку вже підготував проект змін до закону про НПФ стосовно адміністрування і спрямував його до Нацкомфінпослуг та НКЦПФР.

Але крім змін до недержавного пенсійного законодавства, необхідно вжити й інші заходи, які мають захистити ринок недержавних пенсійних фондів від зловживань. «Структура власності компаній, що управляють активами, повинна бути прозорою, необхідно ввести додаткову відповідальність власників керуючих компаній за результати діяльності, впровадити нову систему ліцензування профучасників фондового ринку та реальну, а не формальну процедуру лістингу цінних паперів. Мають з’явитися реальні, а не номінальні рейтингові агентства (РА), яким довіряють у великих інвестиційних інститутах. Емітенти облігацій у наш НПФ не могли навіть заплатити за купонами за облігаціями, попри те, що РА «Рюрик» їм надало рейтинг», — констатує Олег Курінний.

«Припускаю, що порушення є і в діяльності інших НПФ, хоч у значно менших масштабах, оскільки активи таких фондів значно менші. Їхнє виявлення, оприлюднення та притягнення винних до відповідальності — компетенція уповноважених органів», — вважає віце-президент компанії з управління «Кінто» Анатолій Федоренко.

А завдання держави, зокрема судів, — відбити охоту новоявленим Остапам Бендерам красти кошти пенсіонерів.

ДОВІДКА «УК»

Ринок недержавних пенсійних фондів в Україні молодий — він з’явився в Україні у 2004 році згідно із Законом «Про недержавне пенсійне забезпечення». Ці фінустанови мають статус неприбуткових організацій. Вони залучають пенсійні внески вкладників, інвестують кошти для їхнього збільшення та захисту від інфляції в різні види активів (депозити, цінні папери, нерухомість тощо), а своїм клієнтам виплачують недержавну або «додаткову» пенсію. Саме за рахунок таких пенсій закордонні пенсіонери подорожують, а Польща за рахунок сильного внутрішнього інвестора — НПФ — не відчула рецесії після кризи 2008 року, коли з фондових ринків втекли зовнішні інвестори.

Марія ЄВМЕНЕНКО

для «Урядового кур’єра»