Банківських фахівців та експертів останнім часом дуже турбує питання фінансової грамотності населення, точніше, фінансової безграмотності українців.

Молодь пасе задніх

Аналітики констатують: наші люди дедалі частіше стають жертвами всіляких фінансових шахраїв, неправильно обирають банки та їхні продукти, тримають чимало грошей вдома під подушкою тощо. Тож зрозуміло, що фахівці хотіли б кардинально змінити цю ситуацію й допомогти пересічним українцям зрозуміти, як не потрапити в халепу і як правильно зберігати й поповнювати свої кревні.

Нещодавно проект USAID «Трансформація фінансового сектору» на замовлення банкірів провів дослідження на цю важливу тему. За словами заступника керівника цього проекту Юлії Вітки, Україна разом із Польщею перебуває на 30-му та останньому місцях у цих рейтингах. Цікаво, що рейтинг рівня фінансової грамотності найнижчий у віковій групі 18—24 роки (10,6 бала порівняно із 12,1 у віковій групі 25—34 роки).

«Це вказує на те, що пріоритетними могли б стати ініціативи з фінансової грамотності для підлітків і молоді. Українці рішуче підтримують викладання цих азів у школах. За опитуваннями, 70% респондентів хотіли б, щоб дітей навчали у школах, як правильно розпоряджатися своїми фінансами», — вважає Юлія Вітка.

Її повністю підтримує заступник міністра освіти і науки Вадим Карандій, який додає, що значна частина молоді віком до 35 років не отримувала у школах будь-яких знань з фінансів, тому все треба започатковувати у перших класах освітянських установ.

Голова правління ПРАВЕКСБАНКу Тарас Кириченко дивується. Він наводить приклад нещодавньої зустрічі з давніми знайомими на природі, де розмовляли про все що завгодно, зокрема президентські перегони та політику, але не про особисті фінанси та їхнє примноження. Тобто на пікніках українці повинні говорити про ці надважливі речі, і нам усім житиметься набагато краще.

Невже українці насправді такі фінансово неграмотні у ХХІ сторіччі? Хто в цьому винен і чи є інші рецепти розв’язання цієї проблеми?

Усе далеко від якості

На це запитання дехто із представників фінансового світу відповідає доволі дивно. Приміром, голова Національної комісії з цінних паперів та фондового ринку Тимур Хромаєв упевнений, що рівень фінансової грамотності в нас низький тому, що послуги, які надає цей сектор українцям, дуже далекі від якісних. Справді, посадовця можна хвалити за чесніть, яку підтвердять мільйони пересічних громадян, що мали або мають вклади в банках.

Проте фахівець додає: цю картину псують чимало осіб та компаній, які маніпулюють фінансовою інформацією і, щиро кажучи, вводять людей в оману. Тут експерт має на увазі певні фірми, які працюють на небанківському фінансовому ринку і пропонують послуги, що перегукуються з банківськими. Ідеться, наприклад, про кредити до зарплати, які надають строком на місяць.

Тимур Хромаєв має рацію: такі компанії вводять в оману споживачів цих послуг. Адже здебільшого громадянам не надають повноцінно ознайомитися з умовами договорів та різними способами і просто приховують умови кредиту. Вже потім людина (яка, приміром, взяла такий мікрокредит на суму 1000 гривень) і відтермінувала його повернення, з великими подивом для себе дізнається, що їй доведеться повернути не лише щоденну плату за користуванням такою позикою (17 гривень щодня — а це половина суми кредиту — 510 гривень), а й доплатити великі штрафні, а то й інші платежі.

Таке буває і дуже часто, але банки замовчують, що й самі грішать подібним — часто вони не кажуть про різні приховані платежі за кредитом. Та й те, що люди дедалі частіше вдаються до послуг таких компаній, які працюють на позабанківському фінансовому ринку, також не на користь банкам. Останні вже давно створили дуже серйозні вимоги для кредитування пересічних споживачів, треба мати багато довідок та поручителів, а такі контори з мікрокредитування все роблять швидко і без зайвих нервів. Достатньо сказати, що, за даними деяких аналітичних служб, у 2018 році в Україні працювало 3625 таких фінкомпаній і люди взяли мікрокредитів на астрономічну суму — 24 мільярди гривень.

Освічені люди знають дуже багато

Чи можна їх вважати фінансово безграмотними? Мабуть, ні. Адже вони прекрасно знають на що йдуть — надто великі відсотки за користування грошима. Але в них немає вибору. Банки їх призабули, у них інші проблеми.

Хоч банкіри теж відверто кажуть, що треба нарешті навести лад у проблемі прихованих платежів та відсотків у своїй системі.

Заступник директора-розпорядника Фонду гарантування вкладів фізичних осіб (ФГВФО) Андрій Оленчик зазначає, що фактично банки самі винуваті в цій ситуації, адже «дуже освічені фінансово люди в Україні знають набагато більше, ніж інші, тому й не довіряють системі й не несуть в неї свої кревні». Чудова відповідь на роздумування щодо начебто великої фінансової безграмотності серед українських споживачів.

Цю тезу підтверджує відомий українських банкір ексміністр фінансів, голова ради Незалежної асоціації банків України Роман Шпек: «Скажу щиро: чимало багатих людей тримають гроші вдома або в інших місцях, але не в банках. І вони цілком фінансово грамотні».

Справді, люди бояться довіряти банкам свої гроші, особливо останніми роками, коли перестали існувати більш як 90 фінансових установ, проте далеко не всі отримали свої вклади з відповідними відсотками. До того ж, Андрій Оленчик чесно говорить про інше: «Проблема номер один у нас — повернення вкладів на суму 200 тисяч гривень і більше». На його думку, число таких повернень перебуває в межах статистичної похибки. Це просто нечувано. То хто ж із фінансово грамотних після такого нестиме свої гроші до установ?!

«Банки просто-таки судомно хочуть залучити на свій бік клієнтів, особливо власників депозитів, адже їхня кількість невпинно спадає. Фінустанови не виконують рішень судів щодо повернення коштів. Додам ще більше: ФГВФО, наскільки мені відомо, сам шукає кошти, які отримує від Нацбанку України для повернення депозитів клієнтам померлих банків. Приміром, останнього разу ця установа взяла від регулятора 80 мільярдів гривень. Їх доведеться повертати, а треба й нові кредити для того, щоб розрахуватися із вкладниками закритих банків. Це велика проблема. Тому фінустанови та ФГВФО перебувають із цього приводу в дуже складному становищі», — зазначає «УК» президент правління Всеукраїнської громадської інформації «Фінансова грамота України» Михайло Стрельников.

Держава повинна пильно стежити

Пан Оленчик не приховує і того, що, згідно з директивою №59 ЄС, Україна повинна ефективно втручатися в роботу банків, коли вони перебувають на початковому етапі різних проблем, і розв’язувати їх. Як відомо, в Україні все відбувається навпаки: чекають, поки банк закриється остаточно, абсолютно його не підтримують (у цивілізованих країнах саме так відбувається, і держава дуже пильно стежить за цим процесом). А потім оголошують банк неплатоспроможним і готують його до ліквідації, й десятки тисяч вкладників роками чекають на свої кошти, певну частину з яких вони не отримають ніколи.

Звісно, велика хвала банкам, які займаються фінансовою освітою українців. Приміром, це робить Ощадбанк. За словами заступника голови правління Антона Тютюна, у відділеннях навчають фінграмоти дітей. Це роблять також ПУМБ, ПриватБанк тощо. І це чудово.

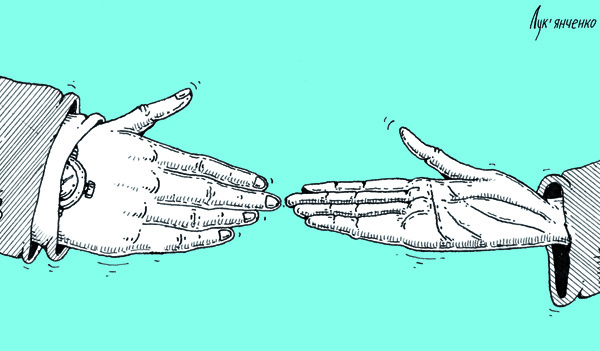

Проте фінансова грамотність починається, як на мене, з фінансової відповідальності банків перед вкладниками чи клієнтами. Якщо цього немає, то найбезграмотніший українець не понесе грошей до будь-якої фінустанови — він не знатиме напевно, чи поверне вона їх з усіма відсотками та іншими вигодами. Ось чому фінвідповідальність банків та фіносвіта клієнтів мають іти пліч-о-пліч.

Коли верстався номер. Національний банк України вважає своїм першочерговим завданням посилення захисту споживачів фінансових послуг та у зв’язку із затримкою ухвалення закону про захист фінансових послуг створив спеціальний підрозділ для цього, повідомив глава Нацбанку Яків Смолій на відкритті Форуму з фінансової інклюзії в Києві, яке відбулося 12 червня. Однак, на його думку, парламент вирішив інакше: цей важливий законопроєкт протягом тривалого часу ніяк не можуть ухвалити. За його словами, Національний банк бере на себе відповідальність за захист прав споживачів фінансових послуг. Яків Смолій також повідомив, що центробанк розробив стратегію фінансової грамотності.

Ми в Google+

Ми в Google+