У Нацбанку мають наміри працювати над відновленням довіри до банківської системи, однак у регуляторі кажуть, що лише самих їхніх зусиль буде замало. Так, частину відповідальності за фінансову сферу центробанк передав у Верховну Раду. 20 березня знову-таки з подачі Нацбанку там було зареєстровано законопроект №2449, яким регламентується внесення змін до Закону «Про заходи, спрямовані на сприяння капіталізації та реструктуризації банків». Що означають ці зміни для простого громадянина? Яким же чином відновлюватиметься банківсько-фінансова система, сприяючи поверненню до неї довіри?

Чи є він, захищений депозит?

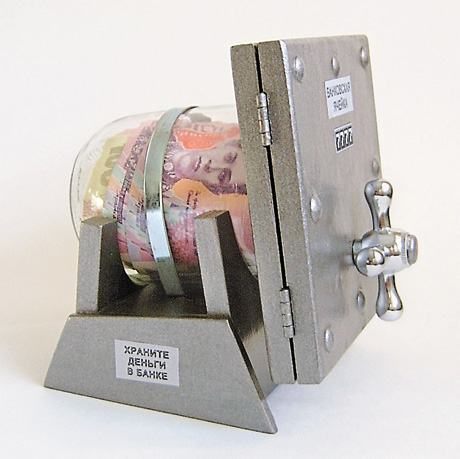

Слід сказати, що цього разу таке буде зробити ой як важко. Це вам не 1998-й, не кажучи вже про 2008-2009 роки — епохи вирування економічних криз. Нині люди так налякані війною і неспроможністю Нацбанку й фінансових установ зберігати та примножувати їхні вклади, що грошові схованки «у панчохах» виявляються чи не найнадійнішим методом збереження коштів.

Дедалі активніше точаться розмови про те, що банки повинні самі надавати заставу своїм вкладникам, приміром, дорогоцінним камінням, золотом, цінними паперами тощо. Виникло навіть таке поняття — захищений банківський депозит.

«Теоретично вже сьогодні банки пропонують заставу — згідно із законодавством, після ліквідації фінустанови все її майно виставляється на продаж й отримані кошти йдуть на виплати кредиторам та вкладникам. Але чи допомагає це? — розвиває тему в розмові з кореспондентом «УК» Іван Нікітченко, аналітик компанії «Простобанк Консалтинг». — Вклади до 200 тисяч гривень гарантовані державою. Для того щоб банку пропонувати таку заставу, її потрібно купити й щоб це золото просто десь лежало як гарантія. Але для чого тоді фінустанові взагалі залучати вклади — щоб не кредитувати під ці депозити, а купувати золото і зберігати його? На чому тоді банк буде заробляти? За кордоном є практика, і її пропонували в Україні, щоб у разі проблем у банку акціонерами ставали найбільші його вкладники. Але на сьогодні у нас ще не було жодного такого прецеденту».

А ось керуючий партнер юридичної фірми «Кравець і партнери» Ростислав Кравець вважає, що взагалі такого поняття, як захищений банківський депозит, немає. «Такий термін можна використовувати лише щодо державних банків, приміром, Ощадбанку. В цілому ж якщо ми говоримо про захищеність, то повинно бути так, як, наприклад, в Республіці Білорусь. Там вироблено єдиний державний механізм захисту всіх вкладів населення», — констатує він.

Інша річ — великі вкладники стають акціонерами банків. Це цілком можна зробити, проте фінустанови будуть проти.

Оприлюднення власників нічого не дасть

Що ж до звичайних вкладників, то постає запитання: чи буде корисним для них розголошення інформації щодо не лише керівників фінустанов, а й їхніх господарів (акціонерів), особливо коли дехто з них є нерезидентами України?

«Чи станете ви довіряти кошти абсолютно незнайомій людині, яка на прохання показати паспорт відмовляється це зробити? Чому українці так не роблять з банками? Звісно, повинні розкриватися їхні власники. І не просто номінальні, а кінцеві бенефіціари. Якби українці самі не давали кошти банкам з невідомими справжніми власниками, то вже б усі банки розкрили всю інформацію про себе. Згідно з новим законодавством, власники банків будуть відповідати своїм майном за навмисне доведення або нехтування заходами з недоведення банку до банкрутства», — каже Іван Нікітченко.

І справді, така проблема цілком слушна. Проте Ростислав Кравець вважає ці аргументи просто смішними. Так, за його словами, хоч би скільки було ухвалено хороших законів, які захищатимуть вітчизняних вкладників, вони, як свідчить практика, не діятимуть. Експерт пояснює це тим, що фактично Нацбанк не надаватиме ніякої гарантії людям, які довірили свої кошти фінансовим установам. «Що відбувається, якщо, скажімо, ви обираєте лікаря? Ви ж не будете вивчати весь його родовід, а за аналогією — власників банків та кінцевих бенефіціарів. За суттю, це й не повинні робити потенційні вкладники. Лише держава може й має контролювати діяльність фінансових установ, їхню чесність або виявляти злі наміри їхніх власників та акціонерів», — зазначає юрист.

Тут можна погодитися з думкою експерта. Саме так держава захищає вкладників та інших клієнтів банків від недобросовісних дій їхніх керівників, які навмисне (або ні) доводять свої структури до банкрутства чи роблять будь-які інші злодіяння. «УК» вже писав, що невиплата відсотків за депозитами банками у США є взагалі нонсенсом, не кажучи про ситуації, коли керівництво забрало кошти й зникло в невідомому напрямку. Там, як і в інших розвинених країнах Заходу, на порятунок людям завжди йде держава, тому клієнтам фінансових установ перейматися вдень і вночі за свої гроші взагалі не спадає на думку.

Країні потрібні надійні банки з відповідальними власниками, з прозорою та ефективною системою нагляду від Нацбанку. Іван Нікітченко вважає, що регулятор активно працює над зменшенням кількості банків і займається реформуванням системи: відкрито інформацію про надане рефінансування, з банків вимагають дані про реальних власників, поступово підвищуватиметься мінімальний статутний капітал, ухвалено закон про відповідальність власників. До того ж експерт упевнений у тому, що Україні сьогодні не потрібна така велика кількість банків (нещодавно їх налічувалося понад 180). Для нормального функціонування фінансової системи буде достатньо й 50 установ.

Треба сказати, що вирішення цих питань тісно пов’язане й з підвищенням максимальної суми гарантування вкладів. Так, експерти впевнені, що сьогоднішній розмір цього показника — 200 тисяч гривень — замалий. Його треба підвищувати до 500–600 тисяч гривень.

Можливо, якщо усі нововведення будуть втілені в життя, населення поступово відновить довіру до фінустанов. Але це буде дуже нелегкий шлях.

Ми в Google+

Ми в Google+