Непроста економічна ситуація, що склалася в країні, не може стати стимулом для розвитку банківського кредитування. Проте такі програми фінансові установи у 2014 році не лише підтримуватимуть, а й активно розвиватимуть. Які ж саме? На що чекати клієнтам банків і на що не сподіватися на ринку позик?

Головні виклики

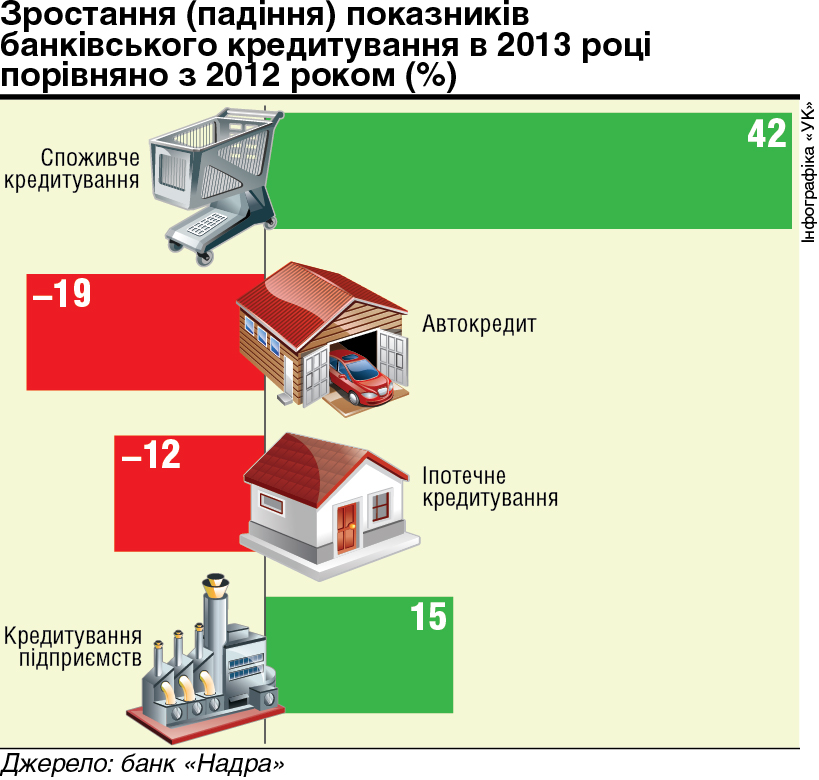

Як зазначила «УК» директор з корпоративного бізнесу банку «Надра» Тетяна Кононова, динаміка банківського кредитування в 2013 році була кращою, ніж рік тому: загальний кредитний портфель зріс на 12%, зокрема кредитування підприємств — на 90 мільярдів гривень (+15%).

Водночас цей рік несе українським банкам нові виклики, пов’язані з негативними процесами у світовій економіці, з політичною кризою та рецесією всередині країни.

«Головними викликами для ринку банківського кредитування у 2014 році залишаються системні ризики банківської системи, а саме: економічний, адже економічне зростання впливає на розвиток підприємств, споживання домогосподарств та наявність платоспроможного попиту; валютний, тому що курсові коливання впливають на платіжну дисципліну та якість портфеля. Також є ризик фондування, оскільки головним ресурсом для кредитування є ресурс внутрішній — кошти бізнесу й насамперед приватних клієнтів, а рівень довіри до системи робить цей ресурс дорогим і «коротким», — упевнена Т. Кононова.

А на думку голови спостережної ради банку «Національний кредит» Андрія Оністрата, дуже складний період переживає передусім малий та середній бізнес країни, і найбільшою проблемою банківської системи залишаються неплатежі за кредитами.

Споживче кредитування як драйвер зростання

Хоч, приміром, деякі незалежні експерти зазначають, що підприємцям слід чекати програм та продуктів, які будуть скеровані під конкретні проекти. Це можуть бути кредити, які надаватимуться під розвиток сільгоспвиробництва та послуг, що з ним пов’язані.

Андрій Оністрат вважає, що основою кредитних портфелів будуть великі корпоративні позики державним компаніям та беззаставне споживче кредитування. Щоправда, таку точку зору висловлено ще до розв’язання політичних баталій, проте за суттю це не змінює цінності справи надання таких позик — вони справді вкрай потрібні й надалі.

Проте думки інших банкірів з цього приводу різняться. Тетяна Кононова вважає, що такі запевнення ∂рунтуються на статистичних підсумках 2013 року, адже саме кредитування реального сектору економіки та споживче кредитування стали драйверами зростання сукупного кредитного портфеля. «Зокрема сегмент споживчого кредитування на термін до року продемонстрував найбільше зростання (+42%) на тлі скорочення портфеля роздрібних автокредитів та кредитів на нерухомість на 19% та 12% відповідно. Без істотного здешевлення кредитного ресурсу передумов для пожвавлення розвитку «довгих» сегментів надання позик не очікується. Отже, споживче кредитування платоспроможних клієнтів залишиться основою для розвитку роздрібного сегменту, а позики великим підприємствам реального сектору економіки та держкомпаніям — корпоративного», — резюмувала вона.

А ось перший заступник голови правління банку «Кредит Дніпро» Віталій Палюра думає інакше. На його переконання, таке твердження стосується не всіх банків. «Далеко не всі гравці ринку кредитують державні підприємства і не всі надають споживчі кредити. На наш погляд, основою для зростання обсягу наданих позик стануть кредити великим корпораціям — як державним, так і приватним. Для всіх банківських установ, що позиціонують себе як роздрібні, безумовно, драйвером зростання кредитного портфеля стане споживче кредитування», — зазначає банкір.

Звісно, надання позик малому та середньому бізнесу (МСБ) — дуже важливе завдання, адже розвиток цих сегментів підприємництва в будь-якій цивілізованій країні вважається пріоритетним завданням влади. Проте далеко не всім банкам цікаве кредитування цього сегменту. Приміром, у «Кредит Дніпро» вважають, що це відбувається тому, що обслуговування таких підприємств потребує найму фахівців, які спеціалізуються на роботі з МСБ, а також такі банки повинні мати своєрідну систему оцінки ризиків. Остання давала б змогу швидко ухвалювати рішення про видачу позики тій чи іншій компанії.

Звісно, банки, як і раніше, дуже обережно ставляться до кредитування МСБ — це великі ризики, насамперед пов’язані з неповерненням позик.

Інтернет усіх поглине

Що стосується ставок за різними кредитами і для споживачів, і для бізнесу, то експерти єдині в тому, що основним чинником, який на це впливатиме, буде політика Нацбанку. Якщо регулятор обмежуватиме ліквідність банківської системи, то ставки зростатимуть. Також це залежатиме від макроекономічної ситуації, яку дуже складно спрогнозувати за умов політичної кризи.

Стосовно розміру кредитних ставок експерти зазначають, що вартість більшості кредитів може знизитися до 16—17% річних з урахуванням прихованих платежів. Проте таке стане можливим лише за умови, якщо ціна гривневих ресурсів, які залучатимуться за депозитами фізичних осіб, знизиться до 11—14% річних. Поки що після кривавих подій спостерігаємо зворотну тенденцію: чимало банків, навпаки, збільшують розміри ставок за депозитними вкладами.

Однак кожен банк розробляє нові продукти та програми кредитування в 2014 році, зокрема для бізнесу. Так, банк «Надра» планує запустити програму для юридичних осіб: кредит зі спрощеними умовами отримання фінансування до мільйона гривень. Є цікаві задуми в інших фінансових установах.

Так потроху ринок позик розвивається і в наших важких умовах.

Ще треба сказати про одну цікаву тенденцію, яка матиме продовження в 2014 році. Фінустанови розвиватимуть системи віддаленого доступу й активніше працюватимуть в цьому напрямі з клієнтами через Інтернет. І нині таких клієнтів у банків чимало. Проте експерти впевнені, що саме 2014 року з’явиться неабияка конкуренція серед фінансових установ щодо надання інтернет-послуг і клієнти обиратимуть найкращі й дешевші варіанти.

Ми в Google+

Ми в Google+