ЛІКНЕП

Експерти радять зважувати всі ризики, вкладаючи «задорого» гроші в банки

Минулий рік банківська система України пережила з труднощами, хоч і не з такими великими, як у перші кризові роки (2009—2010 рр.). Торік перед фінустановами постали серйозні загрози щодо залучення ресурсів і втримання на потрібному рівні ліквідності. Це було непросто. Тому банки «віднайшли» дуже привабливий і для себе, і для клієнтів метод — різко збільшувати відсоткові ставки за депозитами, які в деяких установах зросли практично до 31% річних. Про це «УК» писав наприкінці року. Як це позначається на пересічних громадянах, які «клюють» на такий «покращений сир»? І яка ситуація зі станом банків на початку 2013 року?

Астрономічні відсотки — не привід для хвилювання?!

Як повідомив нашому кореспонденту директор ТОВ «РА «Стандарт-Рейтинг» (Україна) Андрій Нікітін, загальний стан банківської системи можна охарактеризувати як задовільний. «Справді, протягом 2012 року дефолти оголосило кілька невеликих банків, які не змогли справитись із власними проблемами навіть за допомогою акціонерів. Фонд гарантування вкладів фізичних осіб (ФГВФО) доволі швидко локалізував цей ризик. У цілому ситуація на ринку під контролем Нацбанку. За нашими спостереженнями, лише два-три банки за підсумками 9 місяців 2012 року показали від’ємний чистий процентний дохід, що справді може свідчити про перевищення процентних видатків над доходами. Тому твердження, що нібито банки залучають під астрономічні відсотки вклади, є хибними. Скоріш за все, поточну ситуацію я б охарактеризував так: відсотки за депозитами цілком відповідають відсоткам, які склались на кредитному ринку», — констатував він.

Можливо, так воно і є — надвеликі депозитні ставки таки «йдуть» в унісон таким же високим кредитним відсоткам, що пропонують сьогодні фінустанови людям та бізнесу. Але, судячи зі слів А. Нікітіна, хвилюватися особливо начебто і немає чого — все одно ФГВФО прийде на допомогу клієнтам проблемних банків.

Проте, хоч як дивно, але думку щодо високих депозитів не підтримує директор-розпорядник фонду Олена Шарова. В кулуарах однієї банківської конференції вона повідомила кореспонденту «УК», що людей слід попереджати про те, що високі відсотки за банківськими депозитами часто несуть за собою такий же чималий ризик проблемності фінустанови. Яскравим свідченням правоти цих слів можна вважати те, що у третьому-четвертому кварталах 2012 року два банки — Ерде-банк та «Тавріка» — не витримали «випробування» високими депозитами і там діють Тимчасові адміністрації та ФГВФО розробив графік виплат депозитів, термін дії яких скінчився. Тут треба пояснити читачам, що клієнти цих установ не отримають всі гроші одразу в один момент, а лише з часом (проте начебто клієнти Ерде-банку поки що не скаржаться на відтермінування виплат).

У кореспондента «УК» є сусіди по поверху, які колись «купилися» на високі ставки одного з проблемних банків, а тепер мало чи не щодня з переживаннями запитують, коли зможуть повернути свої кошти.

Обсяги депозитів зростають

Звісно, що фінансовий стан банків і курсові проблеми, які були у 2008—2009 роках, не можна порівнювати з 2012 роком. Як кажуть, ступінь проблемності тоді був високий і автор статті буквально «з м’ясом» виривав свій депозит, термін дії якого скінчився, в одного з тогочасних лідерів ринку. Правда, для цього довелося писати скаргу на голову правління фінустанови…

Сьогодні таких випадків немає. Більше того, не можна не заперечувати і загальновідомого факту, яким дуже пишаються і Нацбанк, і фінустанови, що обсяги депозитних вкладів населення щомісяця зростають, і не лише у валюті, а й у гривні.

Так, за інформацією Нацбанку, розміщеною на сайті регулятора, у січні 2012 року населення довірило банкам країни 317, 6 млрд грн (у вкладах різних валют), а у листопаді цей обсяг зріс на понад 44 млрд грн — до 361,75 млрд грн. При цьому вклади збільшуються у нацвалюті. Так, якщо в січні 2012-го депозити у гривні становили 164,66 млрд, то у листопаді — 180,59 млрд. Проте все ж таки населення не зменшує своєї довіри до депозитів в іноземних валютах. Так, обсяги вкладів у доларах та євро у листопаді минулого року становили відповідно в еквіваленті нацвалюти 148 і 30,6 млрд грн. При цьому обсяги депозитів у доларах США продовжують зростати щомісяця на 4—6 млрд грн, тоді як щомісячні темпи зростання вкладів у гривні залишаються вдвічі-втричі меншими.

Загалом картина депозитних «завоювань» фінустанов попри всі економічні складнощі тримається на досить високому рівні. І це дуже добре. Адже люди надали кредит довіри нашій банківській системі, яка неабияк «підмочила» собі репутацію 3—4 роки тому.

Довіру можна похитнути

Але схоже, що деякі банкіри так радіють цим успіхам, що вже пропонують людям свої «рецепти розвитку». Так, з вуст відомих фінансових експертів та високопосадовців фінустанов лунають заклики до банківської спільноти та населення — люди повинні взяти на себе частину ризику від вкладання коштів (ну, приміром, лише 50% суми їхніх вкладів будуть на «гарантії» ФГВФО). Звучить це дуже дивно саме в час, коли банки ледве оговтались від шоку 2008—2009 років. Адже, як кажуть, саме населенню ті ж банкіри та державні чиновники повинні поставити пам’ятник. Бо, як нещодавно сказав хтось із експертів, пересічні українці й врятували економіку держави, в тому числі вкладаючи свої гроші в банки. До речі, О. Шарова не є прихильником такого часткового гарантування повернення вкладів населення.

Проте, як можна довідатися з довідки ФГВФО для журналістів, є клієнти банків, яким депозити виплачуються з процентами ще з 2001 року! Як кажуть, відтоді збігло багато води і курс гривні щодо іноземних валют уже не той, та й ціни на товари та послуги значно зросли.

Народний рейтинг від… клієнтів

Тож як населення може обрати собі «безпечний» банк? Що його має насторожити у тому чи іншому продукті фінустанови? Чи є взагалі рейтинги, які «простими словами» можуть розповісти людям усе про конкретний банк і надати корисну пораду?

На останнє запитання часткову відповідь «УК» надав у своєму нещодавньому інтерв’ю голова Ради Нацбанку і міністр економічного розвитку і торгівлі Ігор Прасолов. Він порадив звертатися до офіційної інформації на сайті регулятора. Крім того, за його словами, нині у суспільстві обговорюється питання з визначення з доволі простим показником діяльності банків, щоб воно саме змогло оцінити свої ризики. І. Прасолов також упевнений у тому, що в 2013 році буде досягнуто певної домовленості і буде ухвалено консенсусне рішення, яке зробить більш жорсткими вимоги до рейтингових агенцій щодо їхньої відповідальності за свою роботу.

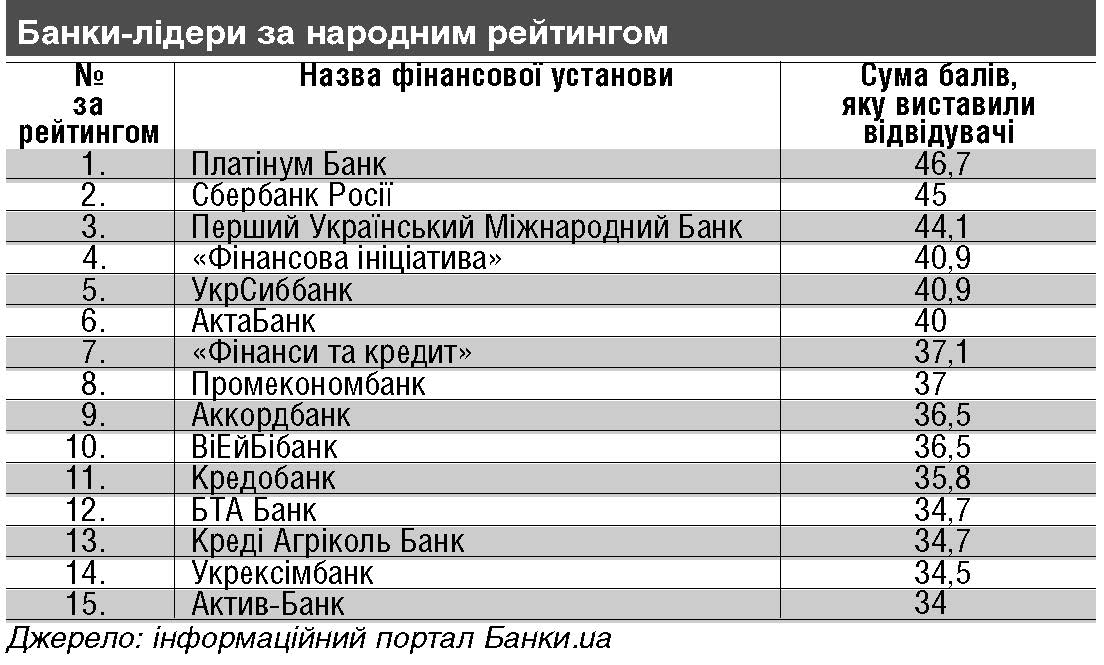

«УК» ж у свою чергу може надати один із так званих народних рейтингів банків, який постійно оновлюється на інформаційному порталі Банки. ua і є доволі цікавим, тому що формується пересічними клієнтами фінустанов на основі рівня обслуговування та якості послуг, наданих у конкретних банках.

За словами координатора проекту порталу Наталії Дмитрук, вони мають серйозну систему модерації при формуванні рейтингу. «Так, часто своє добре слово про банк намагаються висловити його співробітники, але наші фахівці відсікають такі спроби, і рейтингують лише звичайні люди. Звісно, що останні не стануть «піарити» фінустанови й висловлять свої чесні враження», — додає вона кореспонденту «УК».

Так, станом на 4 січня 2013 року населення визначило найкращі за цими показниками фінустанови (див. Табл. — Авт.).

Звісно, що цей рейтинг значно відрізняється від офіційного, який надає Нацбанк, де в основу закладено складні економічні показники. І слід зазначити, що народний рейтинг також доволі суб’єктивний, бо формується на особистих враженнях кожного окремого клієнта того чи іншого банку (змінюється він щодня). Проте саме такі рейтинги наразі і можуть надати хоч яку-небудь уяву людям про банківську систему, яка відрізняється від офіційної та малозрозумілої для більшості населення.

ПОРАДИ ЕКОНОМІСТІВ

Як не вляпатися у халепу?

Консультанти-економісти розробили свої поради для пересічних людей, за якими вони зможуть «спіймати» ту тонку «нитку переживань» і ще 10 разів подумають, чи довірятися їм конкретному банку.

Так, по-перше, якщо капітал фінустанови за півроку скоротився на 30%, це повинно вже викликати неабиякі переживання. Якщо банк пропонує надто високі депозитні ставки, то також краще не довіряти йому свої кошти. Обминайте стороною банки, на керівництво яких заведено карні справи або ті, у яких часто змінюються акціонери. Якщо банки активно фінансували будівельні або девелоперські компанії, які аж ніяк не можуть здати в експлуатацію свої будинки, то також краще з такими фінустановами не зв’язуватися. Ну, і якщо в банках почали різко зменшуватися обсяги вкладів, то це також повинно викликати у вас особливу підозру.

Наостанок хочеться додати, що деякі банкіри наразі полюбляють звинувачувати пересічних людей в Україні у тому, що вони є вкрай необізнаними у фінансових питаннях. І в цьому представники фінустанов мають рацію. Проте вони забувають, що такими ж «малограмотними» у сфері банківської діяльності залишаються і жителі розвинених країн. Уся річ лише у порядності фінустанов і конкретних їхніх керівників. І тоді, як кажуть, проблем значно меншає.

Звісно, що й майбутнім клієнтам банків треба пам’ятати: «сім раз відміряти», і лише потім один раз «відрізати», довіряючи свої гроші конкретній фінустанові.

Ми в Google+

Ми в Google+