ПРАВОВЕ ПОЛЕ

Подальша лібералізація українського фінансового ринку вимагає уніфікації стандартів та держрегулювання нагляду за фінпослугами

Як повідомила президент Ліги страхових організацій України (ЛСОУ) Наталія Гудима, Нацкомфінпослуг у цілому підтримала законопроект «Про внесення змін до Закону України «Про страхування» №9614-д. Щоправда, він ще доопрацьовуватиметься до першого читання у парламенті і, за прогнозами експертів, вже до кінця першого півріччя буде прийнятий. Документ має посилити захист прав споживачів страхових послуг і підвищити рівень розкриття інформації на ринку.

Чинний закон «Про страхування» був прийнятий у 2001 р. Тоді в Україні було 338 страхових компаній (СК), нині їх — 457. Новий проект — це переписаний старий закон для узгодження з Цивільним кодексом України, законами «Про недержавне пенсійне забезпечення», «Про регулювання ринків фінансових послуг».

Акціонерна трансформація?

Одна з новацій, які пропонуються, — реєстрація страховиків виключно у формі акціонерного товариства (АТ), що, на думку законотворців, «додасть прозорості діяльності страховиків».

«Реєстрацію страховиків у формі АТ намагалася зробити Нацкомфінпослуг окремим законопроектом. Але не враховували, що компанія має втратити себе як юрособу-страховика, а потім перереєструватися», — зазначає Н. Гудима.

«Існуючим страховикам не доведеться змінювати організаційно-правову структуру, а от більше розкривати інформацію — так. І не просто надавати баланси компаній, як потребує Нацкомісія з цінних паперів та фондового ринку (НКЦПФР), а оприлюднювати спеціалізовану інформацію, модернізувати форми страхової звітності», — підкреслив голова комісії зі страхування Українського товариства фінансових аналітиків В’ячеслав Черняховський. На його думку, важливо взяти на озброєння ініціативи ЛСОУ щодо відкритого страхування і Української Федерації Убезпечення (УФУ) щодо розкриття інформації їхніми членами. Щоквартально повна звітність страховиків має розміщуватися на сайті регулятора. Тоді не потрібна буде тотальна перереєстрація через зміну форм власності, яка зобов’яже розкривати лише формальну звітність для АТ без врахування страхової специфіки.

Серед інших новацій — введення класифікації галузей і видів страхування відповідно до євродиректив, що встановлює вимоги до платоспроможності страховика (враховуючи якість активів, системи управління та розкриття інформації) та вимоги до власників істотної участі і порядку набуття її у страховика.

До речі, одна з вимог Закону «Про внесення змін у деякі закони України відносно регулювання ринків фінансових послуг» — щодо отримання від органів, які здійснюють держрегулювання ринків фінпослуг, письмового погодження на придбання істотної участі у фінустанові, — набула чинності з грудня 2011 р. (більшість норм діятиме з липня цього року). Ця норма стосується юридичних або фізичних осіб, які планують володіти і прямо, або опосередковано контролювати 10, 25, 50 і 75% статутного капіталу такого учасника чи правом голосу придбаних акцій (часток) в органах управління профучасника фондового ринку.

Також нова редакція законопроекту про страхування передбачає створення інституту професійних перестраховиків, нові вимоги до корпоративного управління страховика, приводить діяльність страхових брокерів до міжнародних стандартів.

«Прийняття нової редакції закону дасть змогу залучити додатковий капітал для розвитку страхового ринку України, наблизить його до принципів і стандартів законодавства ЄС, зміцнить ринкові засади діяльності його учасників, підвищить якість страхових послуг, допоможе запобігти неплатоспроможності (банкрутства) страховиків, удосконалить систему моніторингу за діяльністю страховиків», — вважає автор законопроекту Андрій Пінчук.

За і проти

Законопроект № 9614 передбачає обов’язкове членство страхових компаній у саморегульованих організаціях (СРО — недержавні некомерційні добровільні об’єднання, які працюють в одному сегменті ринку), що є дискусійним питанням. Його прихильники зауважують: держрегулятор не може попередити неплатоспроможність компаній, бо СРО має взяти це під контроль. Опоненти ж навпаки переконані, що саморегулівна організація неспроможна попереджувати неплатоспроможність СК, бо є надуманою надбудовою за гроші клієнтів. На їхню думку, регулятор довірить їй хіба що збір статистики і встановлення кваліфікаційних вимог.

У Польщі, приміром, жодна СК не виходить на ринок і не отримує ліцензію без обов’язкової участі в СРО. Але польський регулятор поділився з такими об’єднаннями і частиною повноважень. На вітчизняному фондовому ринку теж є вимога обов’язкової участі в СРО за видами діяльності. Але під час нещодавньої перевірки Нацкомфінпослуг «Професійної асоціації реєстраторів і депозитаріїв» були виявленні порушення у її діяльності. Отже, її можуть позбавити цього статусу і це, на думку аналітиків, є свідченням передчасності створення подібної інституції на страховому ринку.

Нині на ньому діє кілька громадських організацій — ЛСОУ, УФУ, Асоціація «Страховий бізнес», Харківська спілка страховиків, Моторне (транспортне) страхове бюро України та інші. Загальне число членів громадських організацій становить 30% від кількості членів страховиків.

«Розділ законопроекту «Об’єднання та саморегулівні організації страховиків» не відповідає світовій та європейській практиці, бо, з одного боку, створюється організація, яка може здійснювати підприємницьку діяльність, а з другого, вона переймає функції уповноваженого органу з контролю за дотриманням законодавства її членами, і є монополістом з широкими повноваженнями. Детальна регламентація діяльності саморегулівних організацій позбавляє регулятора змоги делегувати їй повноваження залежно від готовності галузі перебирати на себе ті чи інші повноваження, послаблює вплив держави», — підкреслив президент УФУ Олександр Завада.

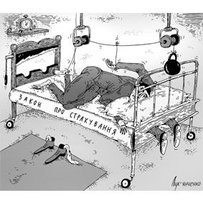

Із засторогою аналітики ставляться і до введення в остаточній редакції «Закону про страхування» вимог до капіталізації страховиків і термінів введення в Україні вимог директиви ЄС «Solvency II» (європейська модель фінансового контролю, яка не впроваджена навіть у Європі — Авт.). На їхню думку, краще не перевантажувати подібними нормами прокрустове ложе страхового закону, а удосконалити вимоги до нормативної оцінки платоспроможності в рамках Солвенсі І. Крім того, змін потребують розділи щодо видів обов’язкового страхування та їх регулювання, вимоги до впорядкування посередницької діяльності і перехідні положення. Наразі робоча група Нацкомісії з регулювання ринку фінпослуг збирає пропозиції від учасників ринку і обговорюватиме їх щотижня. Адже від того, наскільки об’єктивно вони будуть враховані, залежить остаточний текст документа.

Ми в Google+

Ми в Google+